公開日:

年金制度の仕組みを理解し、セカンドライフをより豊かにする。

公務員として迎えるセカンドライフ、皆さんはどのような準備をしているだろうか。老後の生活を支える柱となるものに、公的年金と個人年金保険がある。今回は年金制度の仕組みをはじめ、老後の資金準備に活用できる民間保険商品の活用法について解説する。

※本記事は、資産形成に対する理解を深めるための情報提供を目的としており、いかなる投資の推奨・勧誘を行うものではありません。

[PR]ブロードマインド株式会社

前回のお話 公務員に保険は不要?知っておきたい社会保険制度。

解説するのはこの方

解説するのはこの方

平原 直樹(ひらはら なおき)さん

ブロードマインド株式会社 マーケティング本部 執行役員

立教大学社会学部卒業後、東証一部上場の大手IT企業に勤める傍ら2006年FP資格を取得。

「資産運用」「退職金運用相談」を専門とし、日本全国の官公庁や自治体などで年間100件を超えるセミナーを開催する傍ら、相談業務やコラムの執筆など幅広く活動している。

セカンドライフの収入の要「公的年金」。

セカンドライフでの収入の柱となるのが、退職手当と公的年金ですよね。特に、公的年金は一生涯給付を受けられますので、長寿化に伴う経済的な補填にとても頼りになる存在です。

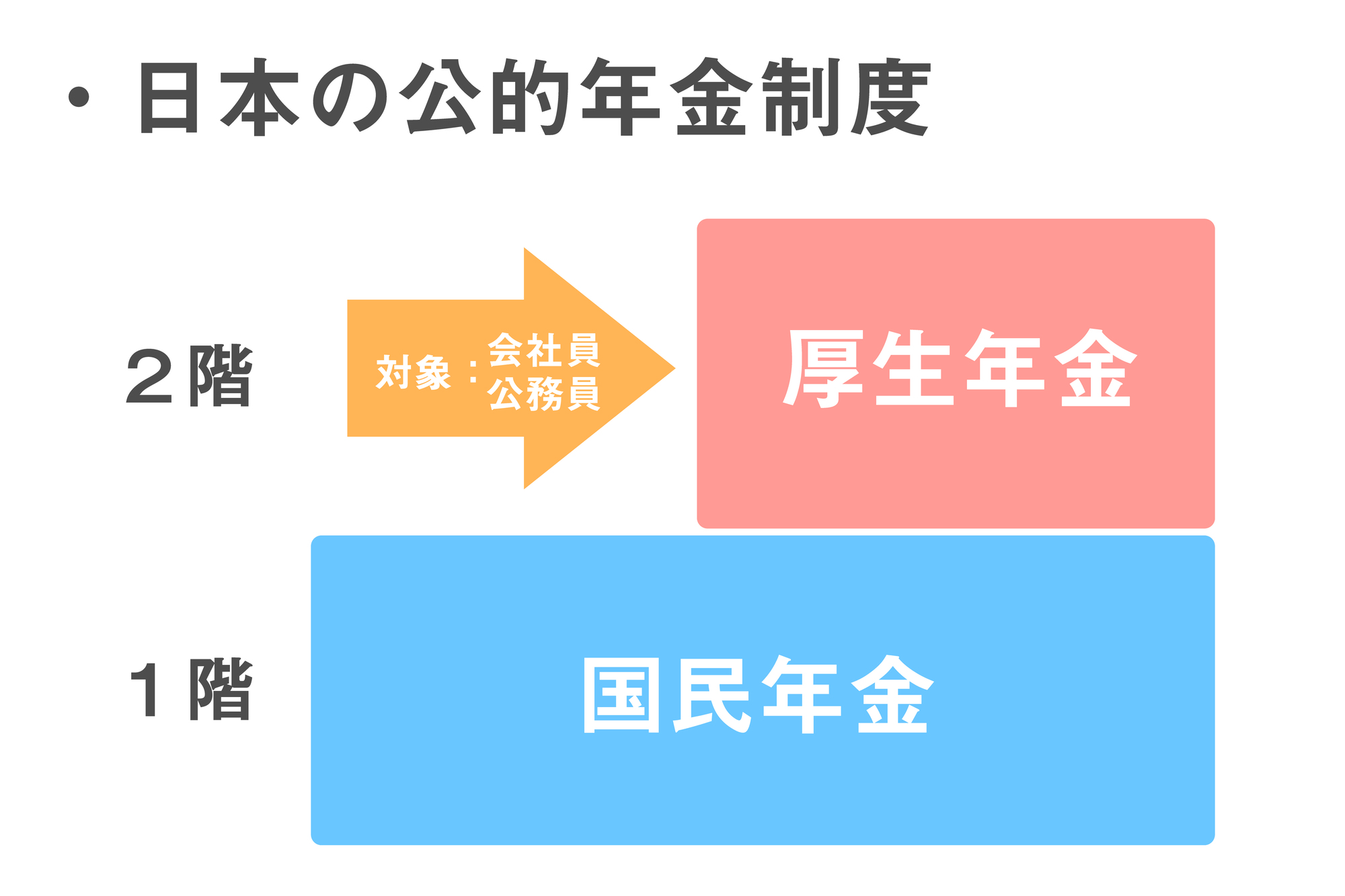

一方で、自身の年金受給額をご存じない方も少なくありません。日本の公的年金は「2階建て」の制度といわれています。20歳以上60歳未満の全ての方が対象で、きちんと保険料を納付していればもらえる基礎年金(いわゆる国民年金)と、会社員や公務員の方が対象となる厚生年金とがあります。フリーランスや専業主婦(主夫)の方などは、基礎年金のみとなります。

令和6年度の老齢基礎年金の満額受給額は、816,000円/年です。 月額換算すると68,000円なので、基礎年金だけで生活するのはなかなか大変ですよね。

会社員や公務員の方は、厚生年金が上乗せされますが、現役世代の稼ぎ(報酬)で、支払額も受取額も変わってきます。そのため、自身の年金額を確認するには、この厚生年金を把握することが重要なのです。そんな厚生年金を語る上で、年金の一元化については避けては通れません。

かつて公務員の皆さんは、厚生年金ではなく「共済年金」という、独自の年金制度に加入していました。共済年金には、「職域加算」と呼ばれる上乗せ部分が存在しました。会社員と比較すると、仮に現役時代の稼ぎが同じであったとしても、職域加算の存在により公務員は年金額が多くもらえました。

ところが、平成27年10月の年金一元化により、以降、職域加算部分は廃止となっています。なお、年金一元化以前も公務員として勤務されていた方は、その間の職域加算部分はもちろん、将来の年金受給時には反映されますのでご安心ください。

自身の年金額を確認したい方は、誕生月に送付される年金定期便を確認するのが通例ですが、実は、50歳未満の方と50歳以上の方とでは記載内容が異なります。50歳以上の方の年金定期便には、今後の見込み額が記載されているので、非常に参考になります。

一方、50歳未満の方は、現在までの納付分に対応した受給見込み額が記載されています。例えば20代の方などは、まだ年金を数年しか払っていませんよね。その数年分に対する受給見込み額が記載されているということです。受給額の確認という趣旨では、50歳未満の方にとって年金定期便は参考にならないかもしれませんね。

なお、一元化後に「年金払い退職給付」という別の上乗せ部分が創設されています。とはいえ、かつてと比較すると、年金制度に関する公務員の優位性はかなり薄れています。退職手当の額も年々減少傾向となっているので、公務員であっても自身で老後資金を準備しておくことが求められますね。

老後資金に備える民間保険商品の活用法とは。

老後資金準備としては、iDeCoやNISAなど様々な方法を利用することができますが、民間の保険商品も活用できることをご存じでしょうか。代表的な商品としては、「年金保険」が挙げられます。

基本的には、保険会社経由で老後に向けてお金を積み立てていく商品です。死亡時の上乗せなどの保障機能はついていないため、加入時に病歴や通院歴などの告知義務がないことが一般的です。

年金保険というと、銀行預金のような円建ての積立商品はもちろん、日本円よりも金利の高い外貨建ての商品や、投資信託を積立購入する商品などもあります。自身のリスク許容度も鑑みて、必要な商品を選択するといいでしょう。

ここまでの話から、保障機能がないのに、わざわざ保険商品を使って資産形成する意味があるのか疑問に思った方はいませんか。年末が近づくと、保険会社から生命保険料の控除証明書などが送られてきます。この証明書を提出することで、「生命保険料控除」という税制の優遇制度を活用し、所得控除を受けることができるのです。

基本的に、公務員や会社員といった給与所得者は、「収入」―「費用(控除)」=「所得(儲け)」を計算し、その所得に一定の税率をかけて、支払う税金(所得税、住民税)を計算します。

所得控除を活用すると、費用(控除)部分が大きくなるため、所得(儲け)が減ります。そのため、結果的に支払う税金が安くなり、節税効果(=手取りの増加)が生まれるわけです。

だからこそ、上手に活用するべき生命保険料控除ですが、以下の3種類が存在し、それぞれに上限額が設定されています。

・新生命保険料控除:一般的な生命保険が対象

・介護医療保険料控除:医療保険や、がん保険、介護保険などが対象

・新個人年金保険料控除:(一定の要件を満たす)個人年金が対象

上限額を超えてしまうと、どんなに保険に加入していても控除額は増えませんので、うまく節税するには、3つ全ての控除を活用することが重要なのです。

このように、保険料控除を活用しつつ、老後のために貯蓄をするとより効果的ですよね。なお、皆さんが務めている自治体の団体制度で、個人年金制度が導入されているケースもあります。

給与天引きで便利ですが、上記の「個人年金保険料控除」の対象外プランも存在するので、必ず勤務先の担当者に確認するようにしましょう。

前述の通り、民間の保険会社の個人年金には、投資も兼ねている商品もあります。iDeCoやNISA、団体の積立保険など、セカンドライフ準備のために複数の選択肢を検討することをオススメします。

私の年金、どうなっている?今すぐ確認して将来に備えよう!

公務員としてセカンドライフを迎える皆さん、自分の年金額を正確に把握できていますか?

ブロードマインドでは、一人ひとりの理想のライフプランを実現するために、生命保険・損害保険、投資信託、住宅ローンなどの幅広いソリューションを特定の金融機関に偏らない立場からワンストップで提供しています。年金制度や個人年金保険の活用法について、もっと知りたい方は、お気軽に問い合わせください。