公開日:

老後資金をためるならNISAだけじゃない!iDeCoと合わせて効率的に準備しよう。

資産形成の方法としてNISAの枠拡大が話題となっているが、老後資金の準備という観点では、iDeCoも有力な選択肢の一つだろう。そこで今回は、iDeCoの特徴とNISAとの違いについて、確定拠出年金アナリストの大江 加代さんに、iDeCoの魅力や活用法について詳しく伺った。

※本記事は、資産形成に対する理解を深めるための情報提供を目的としており、いかなる投資の推奨・勧誘を行うものではありません。

解説するのはこの方

解説するのはこの方

大江 加代(おおえ かよ)さん

株式会社オフィス・リベルタス 代表取締役。大手証券会社に勤務していた22年間から今日に至るまで一貫して「給与所得者の資産形成」に関わる執筆・講演活動などを行っている。確定拠出年金には日本で制度スタート前から関わり、2015年にNPO法人確定拠出年金教育協会の理事に就任。月間10万人以上が利用する「iDeCoナビ」を立ち上げるなどiDeCoの普及活動も行っている。

主な著書に『最強の老後資産づくり iDeCo(個人型確定拠出年金)のトリセツ』『「サラリーマン女子」、定年後に備える』がある。

NISAにはない、iDeCoならではの特徴は、以下の3つです。本稿では、一つひとつその特徴を解説します。

・積立時の税メリット

・60歳まで下ろせない

・運用商品に預金がある

iDeCoの税優遇とNISAとの違いとは。

・積立時の税メリット

iDeCoは積み立てをしている間、その掛金を‟小規模企業共済等掛金”として課税所得から控除することができるため、課税対象となる所得金額が下がり、所得税や住民税が軽減されます。

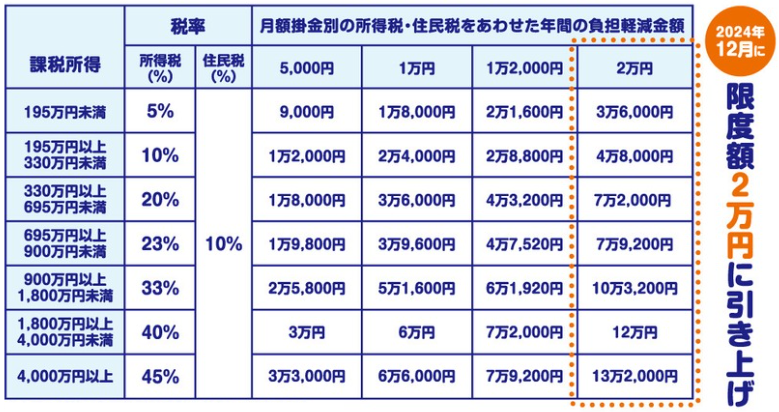

軽減される税額は掛金額(年間)によっても変わる上、課税所得によって所得税率が異なるため、皆さんの課税所得によっても変わります。ご自身のケースを下の表で確認してみましょう。

[ 掛金ごとの税負担軽減額概算 ]

参考:国税庁「No.2260 所得税の税率」

参考:国税庁「No.2260 所得税の税率」

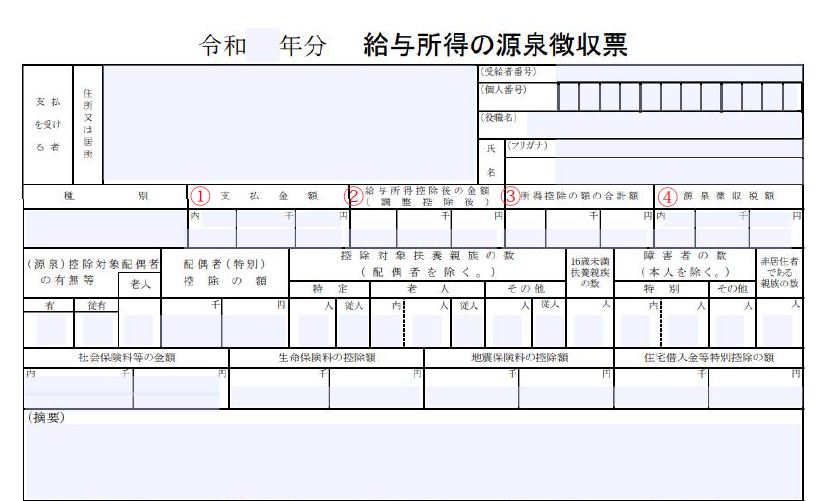

ちなみに、課税所得は一般的に年収といわれる支払総額から各種の控除を差し引いた金額のことです。年末に渡される源泉徴収票を参照すれば、計算することができます。

<計算式> 課税所得= 2:給与所得控除後の金額-3:所得控除の額の合計額

参考:国税庁「給与所得の源泉徴収票」

積立時の税メリットを受けるには、iDeCoの掛金額を年末調整の際、勤め先に申告する、または自分で確定申告する、という2つの方法があります。忘れずに手続きしましょう。

こうしたiDeCoの積立時の税負担軽減メリットはNISAにはなく、控除額も生命保険料などとは違い掛金全額が控除できるため、大変優遇されています。

また保育園に通うお子さんがいる世帯であれば、保育料が下がることもあります。お子さんを保育園に預けられている人はご存じかと思いますが、保育料は住民税の所得割の金額に応じて定められています。iDeCoの掛金額が控除されることによって所得割額が下がり、保育料を決める際の所得テーブルが下がることになると、保育料の負担も軽くなるというわけです。

・60歳まで下ろせない

60歳まで下ろせないことは、老後資産形成においてはデメリットではありません。老後資金は60歳以降に使うものですから、60歳より前に使うことができないという仕組みはメリットといえるでしょう。

60歳前に使うかもしれない資金は、NISAなどいつでも引き出せる非課税制度を利用し、iDeCoは老後資金をためる制度として利用することがポイントになります。

・運用商品に預金がある

NISAは‟投資”をすることが前提の非課税制度ですが、iDeCoは預金などの元本確保型商品で運用することも可能です。価額変動リスクを一切取りたくないという人でも、預金を使って老後資金をためていくということができます。

所得控除の恩恵を最大限に受けるには。

若いうちにiDeCoを始めれば、毎月の積立額が少なくても、大きな老後資金を準備することができる上、積立時の所得控除の恩恵を長く、大きく受けることができます。

報酬が高くなるにつれて所得税率が上がる分、積立時の税負担軽減メリットも大きくなります。

一方で、住宅購入や子どもの学費といった老後より前のライフイベントで優先すべきものがあるのであれば、それらの資金手当てのめどをつけてからiDeCoを本格スタートするのがいいと思います。

ただし、遅くとも50歳までにはスタートするようにしましょう。なぜなら、iDeCoの毎月積み立て可能な額は1.2万円(令和6年12月からは2万円)と少額ですから、短期間ではまとまった老後資金を準備することができません。

また、60歳時点で積立期間等が10年以上ないと、60歳以降にすぐに下ろせないという制約を受けることになってしまうからです。

ちなみに、60歳以降も再任用など厚生年金保険料を払うような働き方を続けるのであれば65歳まで積み立てを行うことができます。積立期間も運用期間も長くすることができますので積極的に活用されることをオススメします。

iDeCoを始める際に決めるべき3つのこと。

1.積立額

1.積立額

月額5,000円以上1,000円単位 1.2万円まで(令和6年12月から月額2万円まで)。

積立額が多いほど多くの老後資金がたまり、積立時の税メリットも多くなりますが、60歳まで下ろせないことに十分に留意してください。

若いうちは少額で始めて、40歳以降、老後資金を本格的に準備しようと思うタイミングで、積立額の増額を検討しましょう。

2.運用商品

契約する金融機関等で提示されている商品ラインアップの中から1つ、または複数を選びます。一度決めた後からでも、スマホなどで手軽に変更することが可能です。

iDeCoは運用益も非課税という税メリットがあり、60歳までの長期の運用となりますので、殖やすことを考えると投資信託が有力な選択肢になると思います。ラインアップされている商品の内容は、パンフレットや専用サイトで確認するようにしましょう。

3.契約先

契約する金融機関等によって提示されている商品やサービスが異なります。比較サイト「iDeCoナビ(個人型確定拠出年金ナビ)」※などを使って、自身に合った契約先を選びましょう。

※運営:特定非営利活動法人 確定拠出年金教育協会

後編では よくご質問をいただく受け取り方について解説します。