公開日:

話し合う必要はある?配偶者・パートナーと一緒に取り組む資産形成

皆さんは、普段から配偶者・パートナーと一緒に、お金の話をしているだろうか?「きちんとしている」という人もいれば「全然話をしていない」という人もいるだろう。今回は、ジチタイワークスが職員の皆さんに聞いたアンケートから、配偶者・パートナーと一緒にお金や資産形成についてどのように考えていけばいいのかを、「Money&You」取締役でファイナンシャルプランナーの高山 一恵さんと考える。

※本記事は、資産形成を推奨するものではありません。資金の備えに対する考え方の一つとしてご参考になれば幸いです。

解説するのはこの方

解説するのはこの方

高山 一恵(たかやま かずえ)さん

株式会社Money&You取締役/ファイナンシャルプランナー

一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学卒業。2005年に女性向けFPオフィス、株式会社エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。全国で講演活動、多くのメディアで執筆活動、相談業務を行い、女性の人生に不可欠なお金の知識を伝えている。明るく親しみやすい性格を活かした解説や講演には定評がある。

月400万PV超の女性向けWebメディア「Mocha(モカ)」や、チャンネル登録者1万人超のYouTube「Money&YouTV」を運営。著書は『はじめての新NISA&iDeCo』(成美堂出版)、『11歳から親子で考えるお金の教科書』(日経BP)、『マンガと図解 定年前後のお金の教科書』(宝島社)など著書累計150万部超。ファイナンシャルプランナー(CFP®)。1級FP技能士。

新NISA利用者のほうが夫婦・パートナー同士でお金の話をしている

アンケートによると、新NISAを始めているかいないかで、配偶者・パートナーと資産形成の考え方に差があるようです。

~新NISAにまつわるジチタイワークスアンケート~

実施期間:令和6年2月7日~21日 有効回答数:73

※このデータの無断転載・複製・および他社への開示は禁止させていただきます

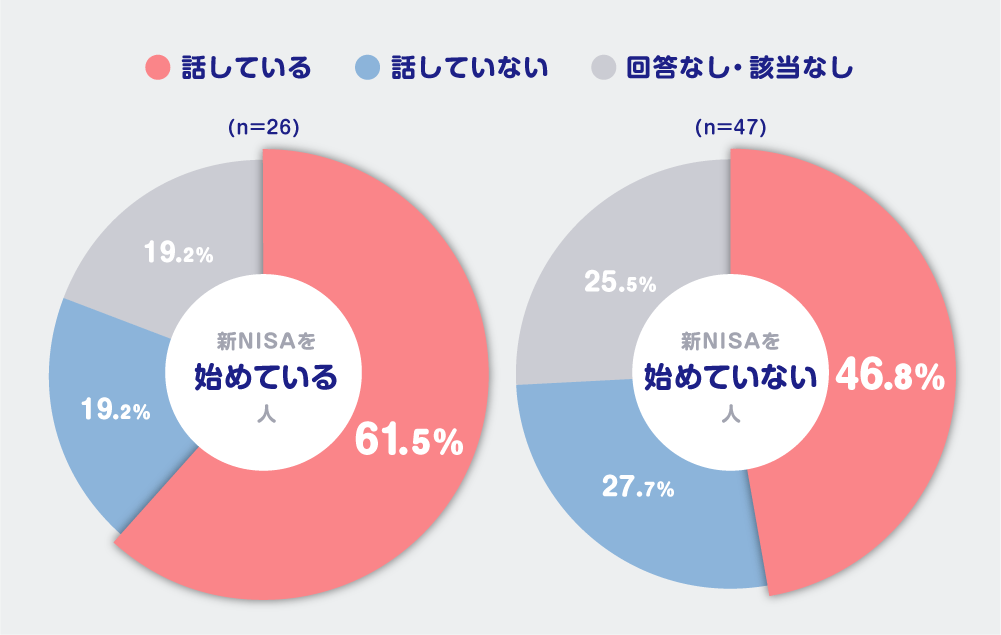

Q1.配偶者・パートナーと、お金や資産形成について話をしますか?

新NISAの開始有無に関わらず、全体で見ると配偶者・パートナーとお金や資産形成について「話している」が多数派になっているのは素晴らしいですね。

また、新NISAを始めている人のほうが夫婦・パートナー同士でお金のことを話し合う割合が多いのは、最新のお金情報や資産形成について興味・関心が高い傾向にあり、その結果、積極的にお金について話していることが推測されます。

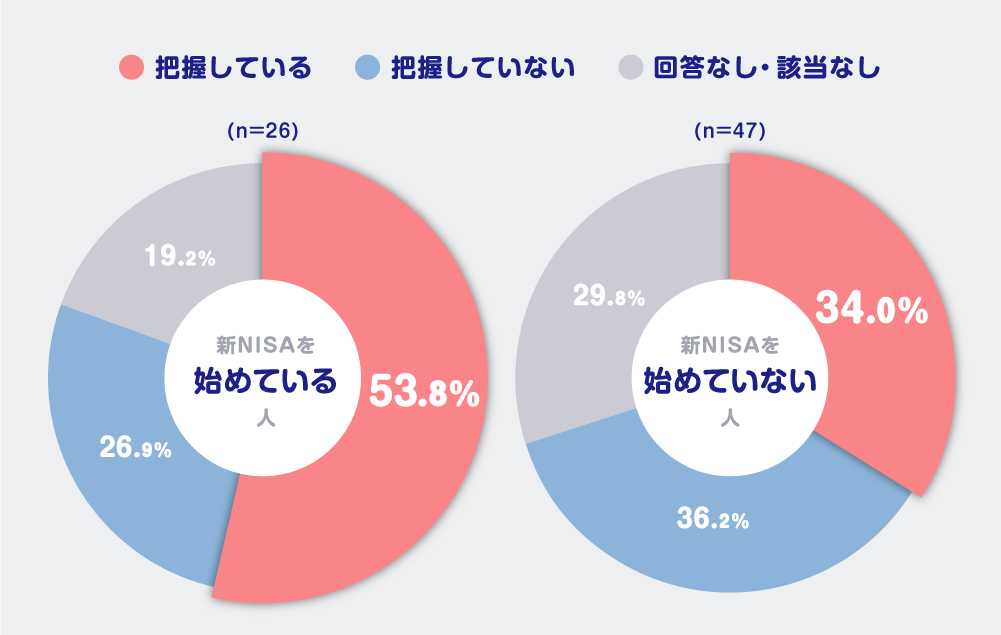

Q2.配偶者・パートナーの収入、貯蓄額、投資額などは把握していますか?

では、配偶者・パートナーの収入、貯蓄額、投資額などを把握しているかというと、新NISAを始めている人のほうが、しっかり把握している模様。新NISAを始めていない人は「把握していない」のほうが、わずかながら多くなっています。

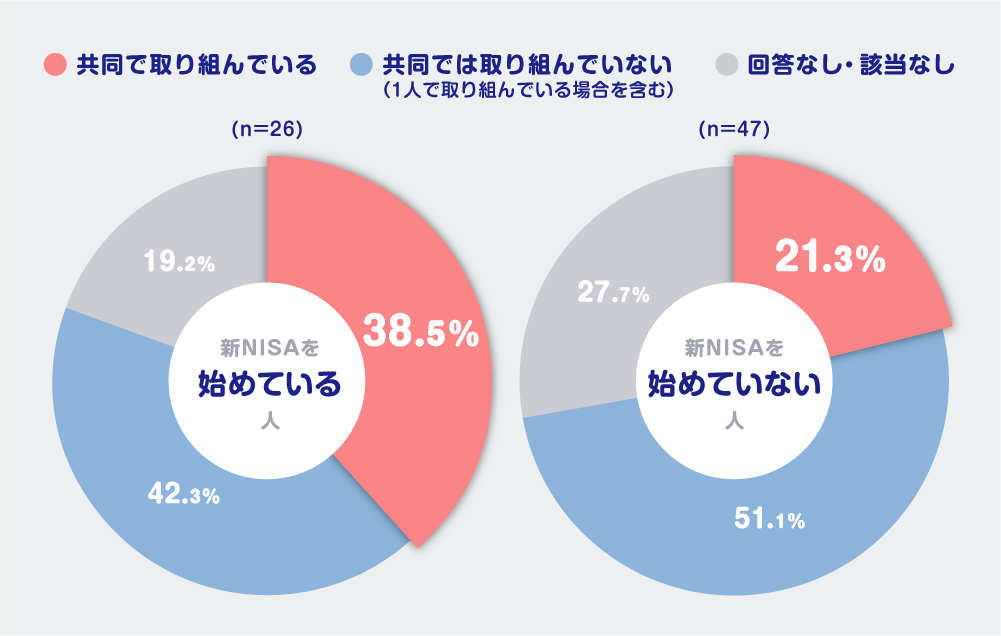

Q3. 配偶者・パートナーと共同で資産形成に取り組んでいますか?

さらに、配偶者・パートナーと共同で資産形成に取り組んでいるかという質問に対しては、新NISAを始めている人もいない人も「共同では取り組んでいない」と答えた人が多くいました。

1人で資産形成に取り組んでいる場合も含みますので、その割合が多くなった可能性もあります。ただ、いずれにせよ、新NISAを始めている人のほうが「共同で取り組んでいる」の割合が多いようです。

個人マネー相談にこられるお客さまを見ていても、夫婦・パートナー同士でしっかりとお金について話し合っている人は、家計管理がうまくいっていたり、資産形成が順調だったりしているケースが多いように思います。

お互いにお金について話し合える背景には、夫婦・パートナー同士の仲が良く、人生の目標を共有し、その目標を達成するために助け合いながら共同で資産形成に取り組んでいるように思います。

とはいえ、一緒にお金の話ができないという方も少なくありません。実際に、講演やセミナーなどで話した際に、相談を受けることもしばしば……。

お金の話はなんとなく気まずくなったり、いざ話そうとすると、怒られているように感じて不機嫌になってしまったり、果てはケンカしてしまったりすることもあるようです。

そのため、アンケート結果を見て、私は“意外と多くの方がお金のことについて話し合っている”と感じました。回答数があまり多くない影響もあるかもしれませんが、職員の皆さんは、お金に対する意識を高くもっていることがうかがえます。素晴らしいことですね。

配偶者・パートナーとお金や資産形成について話し合う必要はある?

夫婦・パートナー同士でお金や資産形成の話をしないよりはしたほうがいいことは、もはやいうまでもありません。家計に問題がある場合、なんとなく話し合わないでいても、状況は好転しません。

個人マネー相談を受けていてよくあるのが、将来のために必要なお金を互いに‟相手が用意している”と思い込んでいること。いざ、そのお金が必要になったときに、フタを開けてみたらそのお金が全く貯まっていなかった、となれば大変ですよね。やりたいことができずに、“こんなはずではなかった”となってしまうかもしれません。

また、一見家計に問題がなくても、どちらかの負担が大きくなりすぎていることもあるかもしれません。もっとお小遣いがほしい、ムダ遣いを減らしてほしいなどと、不満を抱えていてもなかなかいえず、知らぬ間に関係が悪化してしまう……ということも考えられます。

お金の貯まる夫婦(パートナー同士)は、上記でもお話した通り、お互いがそれぞれ中長期にわたって実現したい将来のビジョンを描き、共有しています。

将来のビジョンには、例えば、

①各自・夫婦・パートナー同士でかなえたい夢や希望

②キャリアプラン(働くことに対する価値観)

③住まい

④子どもへの教育

といったものがあります。

将来のビジョンが明確になると、そのビジョンの実現にいくらお金が必要なのか、いつまでにそのお金が必要なのかが分かってきます。お金の話から切り出すのは難しい場合は、まずは将来のビジョンから話してみてはいかがでしょうか。

配偶者・パートナーと共同で資産形成に取り組む必要はある?

共同で資産形成に取り組むことのメリットは、‟お金をためたり、増やしたりすることに、夫婦それぞれで責任がもてるようになること”です。

例えば、夫は老後資金担当、妻は教育資金担当という具合に目的別に分担することで、お金をためることに対し、‟自分ごと化”できるようになります。

また、お金を増やす制度の中には、夫婦・パートナー同士で取り組んだ方がお得なものもあります。

例えば、投資の運用益を非課税にできる新NISAの生涯投資枠は、1人あたり1,800万円ですから、夫婦で取り組めば2人分、3,600万円まで非課税の投資ができます。

ほかにも、老後資金をためられるiDeCo(イデコ)では、出した掛け金が全額所得控除できるため、所得税や住民税が減らせます。公務員のiDeCoの掛け金上限は月額1万2,000円(令和6年12月からは2万円)と少ないので、夫婦一緒に取り組んだ方が掛金を増やせることができる上に、税金を節約できます。

配偶者・パートナーの収入、貯蓄額、投資額などを把握する必要はある?

お金の話をする以上、配偶者・パートナーの収入・貯蓄額・投資額も共有しておいたほうがベターです。

特に重視したいのは、貯蓄額を‟見える化”することです。夫婦・パートナー同士のお金の管理方法には、大きく次の4つがあります。

<夫婦・パートナー同士の4つの管理方法>

※(株)Money&You提供資料より当社デザイン(出典:著書『1日1分読むだけで身につくお金大全100改訂版』より抜粋)

※(株)Money&You提供資料より当社デザイン(出典:著書『1日1分読むだけで身につくお金大全100改訂版』より抜粋)

お金の貯まる夫婦(パートナー同士)は、両者の収入を全額共通のお財布に入れ、そこから固定費や生活費を支払う「共通財布型」で家計管理していることが多いようです。

貯蓄やお小遣いも全て共通財布から割り振るため、毎月のお金の流れも貯蓄も見える化できます。お金の流れや貯蓄額が明確になることで、将来に対する不安も少なくなりますし、相手への不満も少なくなります。

固定費や生活費といった毎月必要なお金だけを共通の財布に入れ、お小遣いと貯蓄は各自で管理する夫婦もいます。こちらのほうが、余ったお金の自由度が高くなります。

夫婦(パートナー同士)の収入に差があるなら、例えば、“夫6:妻4”という具合に、共通の財布に入れる金額の配分を変えると良いでしょう。

もちろん、お互いのお金のやりくりに正解はありません。自分たちにとってよりよい方法を探ることが大切です。そして、よりよい方法を探るためには、普段からお金の話ができることが必要。普段からお金の話をしていないという方は、これを機にお金の話を少しずつ始めてみてはいかがでしょうか。