公開日:

保険は「家の次に高い買い物」!保険を上手に使う秘訣を伝授【後編】

「将来のために資金づくりをしたいけど、何から手を付けていいのかわからない…」「資産運用したいけど、投資はちょっと怖い」…

元公務員で、現在は公務員専門のファイナンシャルプランナーとして活躍している岩崎大さんに、気になる「公務員のお金」について本企画。

今回は、「保険」について執筆いただいた。

何らかの保険に入っている人が大半の世の中。一方で、自分の入っている保険について、詳細まで理解し納得している人は少ないのではないだろうか。

「家の次に高い買い物」と言われる保険。無駄にお金を払うことがないよう、以下解説していく。

Step3.リスクを処理する(重要)

さて、前編までのステップで、世帯のリスクを見つけ、計算してきました。ここからはいよいよ、リスクの処理の段階に入ります。

そして、このプロセスが最も重要です。「リスクの保有」など、直感的に分かりにくい概念も出てきますが、図も使いながら解説するので、ゆっくり読み進めてみてください。

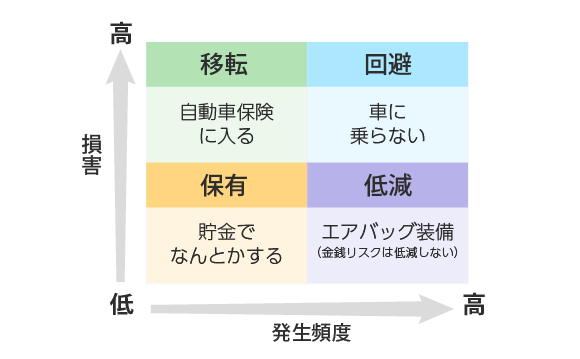

「発生頻度」を横軸、「損害」を縦軸にした図を準備して、その図上のどこにリスクが位置するかによって、どんなリスクの処理方法が向いているかが検討できます。文章のみではイメージしにくいので、自動車事故のリスクを当てはめた図を用意しました。

自動車事故のリスク処理イメージ

右上から時計回りに、「回避」「低減」「保有」「移転」と4つのエリアに分かれていますね。それぞれ見ていきましょう。

発生頻度が高く、損害も高い→「リスクの回避」を検討

図では右上の青色のエリアに位置する、「起こりやすく、ダメージも深刻」なリスクです。この場合は、なんとかリスクそのものを回避できないか検討しましょう。もし自動車事故を起こしまくる自信(?)のある方は、そもそも車を運転しないことが対策になります。

車を運転しなければ、自動車事故の加害者になって賠償責任を負うリスクからも解放されます。地理的要因にもよりますが、車が本当に必要かどうかを検討することも立派なリスク・マネジメントになります。高齢者の免許返納は、まさにこの「回避」でリスクを処理するケースと捉えることもできます。

発生頻度が高く、損害額は低い→「リスクの低減」を検討

図では右下の紫色のエリアに位置する、「起こりやすいけど、ダメージは軽い」リスクです。この場合は、完全に回避はできなくても、なんとかダメージを軽くできないか検討する、というイメージですね。図の例では「エアバッグ装備」と示しましたが、身体的ダメージには有効でも、損害賠償の金銭的リスクには対応できません。

また、発生頻度を何とかして下げられないかも検討しましょう。車に乗る回数を少なくする、運転技術向上のための教習に通う、などの方法が考えられます。

発生頻度が低く、損害額も低い→「リスクの保有」を検討

図では左下のオレンジ色のエリアに位置する、「めったに起こらないし、起きてもダメージは軽い」リスクです。この場合はあえてリスクを保有する、という選択肢も取れます。

「保有」というのは、リスクをあるがままに受け入れて、もしもリスクが実現してしまった場合は預貯金で払っちゃえば良いよね、ということです。億万長者であれば、高額な賠償金もポケットマネーで払えるかもしれませんが、ほとんどの方にとって自動車事故の金銭的リスクを保有するのは現実的ではありませんよね。

つまり、どの程度のリスクが保有できるかどうかは、その世帯の資産額(貯金額)によっても変わってくるということになります。また、金銭的リスクの額によっては、いったん保有で処理しておいてリスクが実現したら借り入れで対処する、という方法も考えられますね。

発生頻度が低く、損害額は高い→「リスクの移転」を検討

図では左上の緑色のエリアに位置する、「めったに起こらないけど、いざ起きたら1発で人生が終わるほどの深刻なダメージを負う」リスクです。

多くの方にとって、自動車事故の金銭的リスクはここにあたるでしょう。リスクの保有(=預貯金や借り入れ等)で対応するのは難しいので、保険料というコストを払ってでも、賠償という甚大なリスクを保険会社に肩代わりしてもらうことが有効だ、と判断できます。

つまり、民間の保険に加入するということは、個人や社会保険では抱えきれないリスクを保険会社に移転する(丸投げする)ということです。自分で持てるリスクは保有してしまうほうが合理的、と言い換えることもできますね。

リスクの移転にはコスト(保険の場合は保険料・掛け金)が必要です。あらゆるリスクを移転で処理するのはコスト的に不可能なので、優先順位付けや吟味が必要になります。

保険が有効なのは、「めったに起きないけど、起きたら一発アウト」な金銭的リスク

今回は自動車保険を例に挙げましたが、この「めったに起こらないけど、万が一起きたら一発アウトな金銭的リスク」は、保険での処理が向いています。「保険は万一に備えるもの」とは本来こういう意味です。逆に言えば、一発アウトとまでは言えない金銭的リスクは、保険以外での対応を検討しましょう。

例えば医療費。若くしてガンになる可能性は低いですが、いざガンになった場合でも、公務員&保険適用の治療であれば医療費負担のダメージは軽減されます。この公務員メリットは、共済組合に掛け金を払うことで実現しているので、医療費負担のリスクを一部、共済組合に移転しているということになります。

つまり、公務員になった時点で、医療費の自己負担リスクについてはある程度リスク・マネジメントされているということですね。なお、公務員の医療費負担の軽減メリットについて詳しく知りたい方は、【知らないと690万円の損!?」公務員がハマりやすい「お金のワナ」】をご一読ください。

また、保険が機能するのはあくまでも「金銭的ダメージ」であって「身体的ダメージ」ではないことに注意しましょう。病気になった場合を考えてみてください。幸いなことに治療法が確立されていれば、治療代さえ払えば回復の見込みもあるでしょう。ですが、もしも不治の病だったら…大金を積んでも治りません。

この場合、前者はお金で解決できるリスクですね。後者については、運の要素が絡んでくるので、個人でできることは病気にならないような健康的な生活を心掛けるくらいにとどまります。このように、「保険は金銭的リスクに機能する」という特徴もおさえておきましょう。

まとめ:保険の最適化をしてみよう

それでは、今回の記事のポイントをまとめます。

・保険は高い買い物だから「なんとなく入る」のはやめよう

・保険はリスク・マネジメントの1つだけど、全てではない

・リスク・マネジメントとは、人生で発生しうるリスクを予測し、事前に対処することで、不安を和らげるための技術

・リスク・マネジメントの3Step(見つける→計算する→処理する)

・保険での処理が向いているリスクは「めったに起きないけど、いざ起きたら人生を破壊する金銭的リスク」

今回お伝えした考え方をベースとしてもっておけば、ガン保険、生命保険、火災保険、介護保険などなど、あらゆる保険に適用してその妥当性を検討することができます。

また、ライフステージ等によっても望ましいリスクの処理方法は変化します。世帯主の死亡リスクを例に挙げると、貯蓄が少ない時期は保険会社に移転、つまり生命保険に加入して備えておき、十分な貯蓄を築けたらリスクの保有に切り替える、というステップも有効です。

ぜひこの機会に、ご自身の保険契約内容を確認し、保険で対処するべきではないリスクまで保険で対処してしまっていないかチェックしてみてください。

リスク・マネジメントの手法を取り入れ、自分の世帯の保険を最適化していきましょう。

一度つくってしまえばほったらかしでOK!「先取り貯金」とは?

次回へ続く

岩崎 大(いわさき・だい)

公務員専門FP事務所代表。1級ファイナンシャル・プランニング技能士(国家資格)、CFP®。

1984年生まれ。熊本県出身。自治体職員として、生活保護・地域おこし・防災・選管・児童福祉などの業務に携わる。在職中にFP資格を取得し、2017年に退職・独立。公務員世帯に特化した独立系FP事務所を運営中。

ブログやメルマガ、YouTubeなど各種メディアで「公務員にとって本当に役立つお金の知識や情報」を発信中。YouTubeチャンネル「公務員専門FP」はチャンネル登録者7,000名(2021年10月時点)。

このシリーズの記事

【第1回】 知らないと690万円の損!?

【第1回】 知らないと690万円の損!?

公務員がハマりやすい「お金のワナ」

【第2回】 つみたてNISAやiDeCoは後回し!

【第2回】 つみたてNISAやiDeCoは後回し!

公務員が最優先で取り組むべきお金のハナシ

【第3回】 人生の3大リスクに備える!

【第3回】 人生の3大リスクに備える!

公務員が知っておきたい「年金」の基礎知識

【第4回】 給与、退職金はどう変わる?

【第4回】 給与、退職金はどう変わる?

公務員の定年延長、完全解説!

【第5回】 公務員がiDeCoを始める前に

【第5回】 公務員がiDeCoを始める前に

知っておくべきポイント

【第6回】 保険は「家の次に高い買い物」!

【第6回】 保険は「家の次に高い買い物」!

保険を上手に使う秘訣を伝授

【第7回】 資産形成の王道「先取り貯金」を、

【第7回】 資産形成の王道「先取り貯金」を、

公務員向けバージョンで解説!

_%E8%A5%BF_02.jpg&w=3840&q=85)